消費税の課税業者

平成17年分確定申告(平成18年3月申告)分から、消費税の課税事業者になる方へ

どのような場合に消費税を納めなくてはいけないの?

平成15年度税制改正で、消費税を納める必要がある事業者の課税売上高が3000万円から1000万円へ引き下げられました。この改正は、平成16年4月1日以降に開始する事業年度から適用されます。個人事業者の事業年度は1月1日~12月31日と決まっていますので、平成16年4月1日以降に開始する事業年度は平成17年1月1日~12月31日となります。

では、どういう場合が消費税を納める必要がある事業者になるかと言いますと基準期間(個人事業者はその年の前々年、つまり平成15年1月1日~12月31日)の売上高(消費税を含みます)が1000万円を超える人です。

税金はいくら払うことになるの?

消費税の計算は①原則課税と②簡易課税のいずれかで計算します。しかし、この計算をするのは、平成17年1月1日~12月31日の事業期間で計算しますので、今はわかりません。上記の平成15年分の売上高が1000万円を超えるかどうかで、消費税を納める義務があるかないかを判定するのみで、平成17年1月1日~12月31日の事業で売上高が200万円になっても消費税を納めなくてはなりません。

① 原則課税

(売上高に係る消費税)-(仕入高や経費に係る消費税)=納付税額

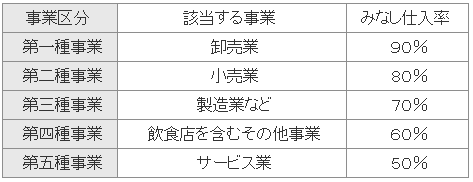

② 簡易課税(採用できるのは、基準期間売上高が5000万円以下)

(売上高に係る消費税)-(売上高に係る消費税)×(みなし仕入率)

=納付税額

みなし仕入率

原則課税と簡易課税のどちらが有利でしょうか?

原則課税を採用する場合は、ア)請求書や領収書の保存とイ)仕入高や経費に係る消費税を計算するために、その取引を帳簿に記帳する必要があります。帳簿には、取引日付・取引金額・取引相手の氏名名称・取引内容を必ず記載しなければなりません。

簡易課税を採用する場合は、税務署に採用の届出を出す必要があります。ただし、一度届出をすると2年間、原則課税へ変更はできません。

どちらが有利かは、それぞれ実際に計算してみなければわかりません。

不動産賃貸業は、簡易課税が有利と思われますが、新たに建物を建築したり、大がかりな修繕が発生する場合は原則課税が有利です。

参考:簡易課税を適用した場合の消費税納付税額